photo credit: Express Monorail via photopin cc

こんにちは柬理(かんり)@keikanriです。

現在12月24日。あと1日で私はフリーとなります。

すでに勉強するには遅いと思われる事絶大ですが、今現在税金であるとか、申告であるとかとんな勉強をしています。

1冊の本を読んで章毎に纏めてみる。という事を現在しておりますので過去のエントリーを読んでいない方は是非読んでみてください。

フリーランスになる為の申告と節税について-その1-税金

フリーランスになる為の申告と節税について-その2-社会保険

フリーランスになる為の申告と節税について-その3-記帳(1)

フリーランスになる為の申告と節税について-その4-記帳(2)

今回その5は青色申告についてです。

<青色申告のメリット>

photo credit: Mohammed Alnaser via photopin cc

まず申告方法には青色申告と白色申告があります。

これのどっちがいいの!?っって事には上記にある過去のエントリーで書いていますが、結果を言ってしまうと青色申告の方がいいんです。

ではまず青色申告のメリットから触れていきましょう。

今回は以下4つのメリットに触れていきます。

1.2つの控除額

2.青色専従者給与

3.特例措置:少額減価償却資産(30万円未満)の一括償却措置

4.純損失の繰越控除

では1つずつ詳しく見ていきましょう!!

<1.2つの控除額>

まず過去の連載でも何度か触れていますが、青色申告には10万円控除と65万円控除という2つの控除額が存在します。

当然控除なので所得から差し引く事ができて、税金も安くなります(もし読んでいない場合はその1-税金を参照ください)

ちなみに10万円控除についてはその3、その4で触れてきた様に簡易簿記という簡単な帳票をつけておけば、その恩恵を受ける事ができます。

しかし青色申告に挑むってこたぁ65万円控除に挑んでみたいもの。では青色控除の恩恵をうける為にはどうすればいいのか?65万円控除には達成するべき3つの壁(要件)があります。それはこんな壁です。

1の壁:事業的規模である事

2の壁:申告期限内に確定申告書を提出する事

3の壁:貸借対照表を提出する事

<1の壁:事業的規模である事>

これが本業でなきゃダメ。これでご飯食べてますーーーって事。これはかなり低い壁ですね。

<2の壁:申告期限内に確定申告書を提出する事>

確定申告の期限である3月15日までに申告をする事。

まぁこれは当たりまえですよね。事前にGoogleカレンダーにでもスケジュールつっこんで忘れない様にしとけば問題なしでしょう。これも低い壁です。

<3の壁:貸借対照表を提出する事>

そして最大の壁がこちら。

貸借対照表を提出する事。なんか簿記触った時にコレでてきました。

これは簡易簿記と違って複式簿記という記帳方法で作成し、最後に「資産」「負債」「資本」「収益」「費用」と5要素のうち、「資産」「負債」「資本」を1枚の紙に書き表したものです。

複式簿記は素人では中々に難しい記帳方法ですが、現在は多くのパソコンソフト(例えば弥生の青色申告など)があり、素人でも作れる時代になっています。

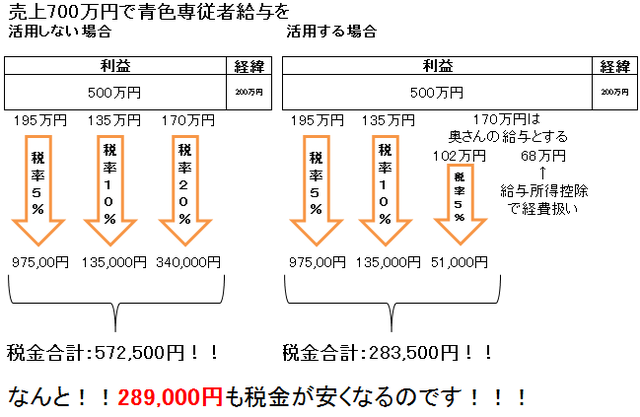

<2.青色専従者給与>

2つ目のメリットは青色専従者給与。コレ奥さんとか子供(配偶者)に仕事を手伝ってもらい、その報酬として支払った給与を経費にして良い。っというものです。

経費にできる=税金が安くなる。

です。

具体的にどんな感じで安くなるのかというと例を見てみましょう。

<3.特例措置:少額減価償却資産(30万円未満)の一括償却措置>

次に2014年3月31日までの特例措置となっている少額減価償却資産(30万円未満)の一括償却措置です。

これは「30万円未満なら一括で償却する事できる」という措置になります。

本来だったら減価償却しなきゃいけない様な高額な物を買っても、30万以下だったら一括で経費扱いにできるのですからこりゃ大した措置です。

これの便利な所は例えば12月に

「うわっ!!今年の利益高すぎ!!税金高くなっちゃう!!」

って時にババっとパソコンを買い替えたりして経費にしてしまえる訳です。あぁ!!便利そうだ!!

<4.純喪失の繰越控除>

そして4つ目の特典は純喪失の繰越控除です。

これは単純に言えば赤字を持ち越す事ができるというものです。

それも翌年だけでなく計3年間持ち越す事が可能です。

ちなみに損失が出た年の申告は「損失申告用」の付表も必要になりますのでご注意を!!

<青色申告をしたい?ならまずは申請を!!>

photo credit: cogdogblog via photopin cc

今回は青色申告の大きなメリットを書いています。上記の他にも小さいメリットだともっとたくさんあるみたいです。

そして最後にとっても大事な事をもう1つ。

「青色申告始めたい!!」

って思っても明日からすぐできる訳じゃありません。青色申告は

開業から2ヶ月以内か、その年の3月15日までに申請を出した人しかできない

となっております。

書類としては「所得税の青色申告承認申請書」というものを税務署に提出する事になります。どうやら簡単な書類の様なので忘れずに提出する事にしましょう!!

それでは青色申告については以上です。

次回は消費税について書く予定でっす!!では!

.png)

No commented yet.